教育資金の調達方法としては、大きく分けて、貯蓄(学資保険や預金など)を利用する場合と、借りる場合がある。

【1】貯蓄の場合

◆親に万一のことがあった場合にも安心な学資保険

「教育資金を貯める」というと、真っ先に思い浮かぶのが「学資保険」ではないだろうか。学資保険は、その名のとおり教育を目的とした保険で、毎月定額を払い続け、満期になったら満期金を受け取る。満期を高校卒業時のタイミングに合わせることで、満期金を大学資金に充てるケースが多い。

学資保険の最大のメリットは、親が死亡した場合など万一の場合には、以後の保険料が免除されること。また、子どもの病気やけがの場合でも給付金がおりる商品もある。ここは預金との大きな違いだ。

デメリットとしては、商品によっては、中途解約した場合に支払った額よりも払い戻し額が少ない「元本割れ」をする可能性があること。特に、親や子どもの病気、けがへの保証がつく商品の場合は、保険料が高くなるため元本割れをするリスクが高い。

また、満期のタイミングにも要注意。「大学費用は一人暮らしで1,000万円以上…どう調達する?」でも述べているが、AO入試や推薦入試では合格発表が早く、初年度納付金の支払いが3月ではなく、12月前後と早くなるケースがある。高校卒業後に満期金を受け取るのでは間に合わないのだ。

◆学資保険よりも自由度が高い低解約返戻金型保険

学資保険以外でお勧めの保険が、「低解約返戻金型保険」。これは、保険料の払込期間中の解約返戻金(かいやくへんれいきん:解約したときに戻ってくるお金のこと)を少なくする代わりに、保険料が割安に設定されている生命保険(死亡保険)のこと。

満期前に解約すると学資保険より元本割れ(多くは、払ったお金の7割程度しか戻らない)が大きくなるのがデメリットだが、満期を過ぎれば通常の払戻金を受け取ることができるため、途中解約さえしなければ、お得な保険ということになる。

返戻率(支払った保険料に対する払戻金の割合)は、学資保険と同様か若干高いのが一般的。また、満期後も解約せず据え置くことで返戻率はさらに上がる。ここが学資保険とは異なる大きなポイント。学資保険は、たとえば高校卒業時が満期なら、解約せず据え置くことはできない。教育資金に充てるために低解約返戻金型保険を貯めたものの、解約しなくても教育資金が工面できそうだという場合は、そのまま据え置いておけば、有利な条件で貯蓄ができるというわけだ。

また、低解約返戻金型保険は、生命保険なので、契約者(保護者)が死亡した場合は死亡保険金がすぐに支払われる。学資保険の場合は、給付されるのは学費であって死亡保険金ではないので、満期になるまで支払われない。

どんな時にお金が必要かは各家庭によって異なるので、各種保険の特徴をよく知って選ぶといいだろう。

◆積立定期預金を教育資金に充てる

保険にこだわらず、預金を教育資金に充ててもかまわない。給料から天引きして毎月一定額を貯める「自動積立定期預金」なら、確実にお金を貯めることができる。ただ、預金だと万一のときの保証はないので、その分は別途保険に加入しておいたほうがいい。

家庭ごとの状況や、それぞれの商品のメリットデメリットを考慮して保険にするか預金にするか、あるいは両方を併用するか決めるとよいだろう。

◆早くから始め、確実に貯めること

大事なのは、下記の2つ。

(1)早くから始めること

(2)天引きで毎月定額を確実に積み立てていくこと

早くから始めるのがよいのは、長く貯めれば貯めるほど、利息が付き元金が増えていくから。つまり「時間を味方にする」ということ。

天引きがよいのは、「お金が余ったら貯めよう」という発想ではいつまで経ってもお金は貯まらないから。先に引かれてしまうと、最初は苦しくても次第に慣れて、知らない間にお金が貯まっていく。

◆祖父母からの教育資金贈与

祖父母の貯蓄を利用できるという好運な人もいるだろう。年間110万円までなら非課税で贈与を受けることができる。

また平成25年度の税制改革により平成31年度まで、30歳未満の孫やひ孫(受贈者)1人あたり1,500万円までの教育資金贈与は非課税となる。銀行や信託銀行などの金融機関との一定の契約に基づき、金銭などを拠出し金融機関に信託した場合、それらの信託受益権または金銭などの価額のうち、受贈者1人につき1,500万円まで贈与税を課さないとする制度だ。なお、30歳までに使い切らなかった分については課税される。

【2】借りる場合

教育資金を借りる場合、大きくは、奨学金(貸与型)と、教育ローンがある。

◆奨学金

「大学費用は一人暮らしで1,000万円以上…どう調達する?」で詳しく述べられているので詳細は省くが、簡単に整理すると、奨学金には、国や都道府県などが行う公的なものと、学校や民間の団体が行うものとがある。また、返済しなければならない貸与型と、返済をしなくてもよい給付型がある。

国の奨学金としては、「日本学生支援機構」の奨学金がある。利子なしの第一種、利子ありの第二種があり、どちらも貸与型。契約者は学生本人で、卒業後、本人が返済する。

貸与を受けるためには、一定以上の成績が必要で、所得制限もある。したがって、だれでもが利用できるわけではない。貸与は、まとまったお金ではなく月々定額が振り込まれる。また、奨学金の貸与は、入学後からなので、入学前に必要な入学納付金や、引っ越しなどの大きな出費に充てることができない。

ここが教育ローンとの決定的な違いでもある。

民間の奨学金には、返済しなくてもよい給付型の奨学金もある。条件は各団体によって異なるので、実施している学校や団体、自治体に直接問い合わせよう。

◆教育ローン

教育ローンとは、用途が教育関係に限定されたローンのことで、銀行など民間の金融機関が行うものと、日本政策金融公庫が取り扱っているものがある。

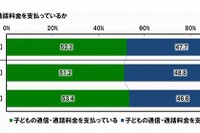

契約者は保護者であり、返済するのも保護者。ここが奨学金との大きな違いだ。

また、奨学金と違って、必要なときにすぐに借りられ、100万、200万といったまとまった資金を準備できる。

・国の教育ローン

国の教育ローンは、昭和54年(1979年)に創設された公的な融資制度で、100%政府出資の政策金融機関である日本政策金融公庫が取り扱っている。日本学生支援機構の奨学金と併用もできるなど利用しやすい。

融資限度額は通学・進学する子ども1人あたり350万円、金利は固定金利(平成28年9月10日現在1.90%)、返済期間は15年なので、返済計画が立てやすいのがメリットだ。子どもが2人の場合、それぞれ350万円の限度額の範囲内で利用できるので、進学が重なってしまったときでも安心。また、留学する資金として利用する場合(留学期間などに一定の要件あり)は、限度額が450万円となる。また、母子家庭、父子家庭、世帯年収200万円以内のケースでは、金利や返済期間が優遇されるのが特長となる。

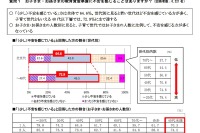

世帯年収の上限を超えないことが利用条件となっている。「勤めた(営業)年数が短い者」や「自宅外通学(予定)・単身赴任に該当する者」などは、子どもが1人、2人でも、給与所得(世帯年収)990万円まで利用できる。

<世帯年収の上限>

(1)勤続(営業)年数が3年未満

(2)居住年数が1年未満

(3)世帯のいずれかの者が自宅外通学(予定)者

(4)借入申込人またはその配偶者が単身赴任

(5)今回の融資が海外留学資金

(6)借入申込人の年収における返済負担率が30%超

(7)親族などに要介護(要支援)認定を受けている者がおり、その介護に関する費用を負担

(注1)「子どもの人数」とは、申込をする世帯で扶養している子どもの人数をいう。年齢、就学の有無を問わない。

(注2)世帯年収(所得)には、世帯主のほか、配偶者等の収入(所得)も含まれる。

使いみちは、学校納付金(入学金・授業料など)、受験にかかった費用(受験料・交通費など)のほか、自宅外通学に必要な住居費用(敷金・家賃など)、パソコン購入費用など幅広い。

公的融資というと、利用しにくいイメージがあるかもしれないが、全国152の支店のほか、インターネットからも申込手続きができる。コールセンターは平日夜9時まで、土曜日も午後5時まで営業しており、相談しやすい。詳細は「国の教育ローン」のWebサイトで確認できる。

・民間の教育ローン

民間だと、国の教育ローンよりも金利が高いというイメージがあるかもしれないが、マイナス金利政策の影響もあり、国の教育ローンと大差はない。給与振込、カードローン、積立などの商品利用者には金利を優遇している機関もあり、変動金利の場合は、むしろ国の教育ローンよりも低い金利で融資をしているところもある。融資限度額は500万円、1,000万円と充実しているところが多い。融資の際に、国の教育ローンのような世帯年収の上限はないが、逆に下限の設定があることが多い。

国の教育ローンでは、金額的に足りない、給与振込などメインで利用している金融機関がある場合などは、民間の教育ローンも検討してみるといいだろう。

◆返済計画はしっかり立てよう

奨学金も、教育ローンも、借りたからには返さなければならない。借りる前に、きちんと返済計画を立てよう。多くの金融機関では、ホームページで返済シミュレーションができるので、利用するといいだろう。返済のことを考えるなら、ローンだけに頼らず、貯蓄と併用できるよう、早めに資金計画を立てておくのが理想だ。

◆必要以上にローンを恐れることはない

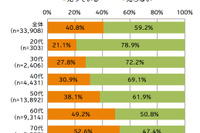

「ローン=借金=よくないこと」という印象を持つ人もいるかもしれないが、教育ローンを利用する人は決して少なくない。今のような超低金利時代には、預金を崩すよりも、上手にローンを使ったほうが長い目で見て得な場合もある。

たとえば、「住宅ローンを早く返したい」と、まとまったお金を繰り上げ返済に回すという人も多いと思うが、今や住宅ローンですら金利は1%を切っている。無理してすぐに返さなくても、将来のために、投資信託などの金融商品を購入したり、貯蓄したほうが有利かもしれない。

また、「ローンは嫌だから」と、せっかく貯めた定期預金や保険金を解約して教育資金を捻出するというのは、必ずしもよい手段とはいえない。今よりも金利がよいときに始めた保険や預金なら、解約しないで温存しておいて、金利の低い教育ローンを利用するほうが得な場合もあるからだ。将来金利が上がることを避けたいのであれば、固定金利を選ぶと安心だ。

いずれにせよ、一度、現状の収入、支出、預金や保険を一度すべて棚卸して、どのような方法が一番わが家に合っているかを考えた上で、教育資金のプランを立てるのが得策といえよう。